恆指致勝法

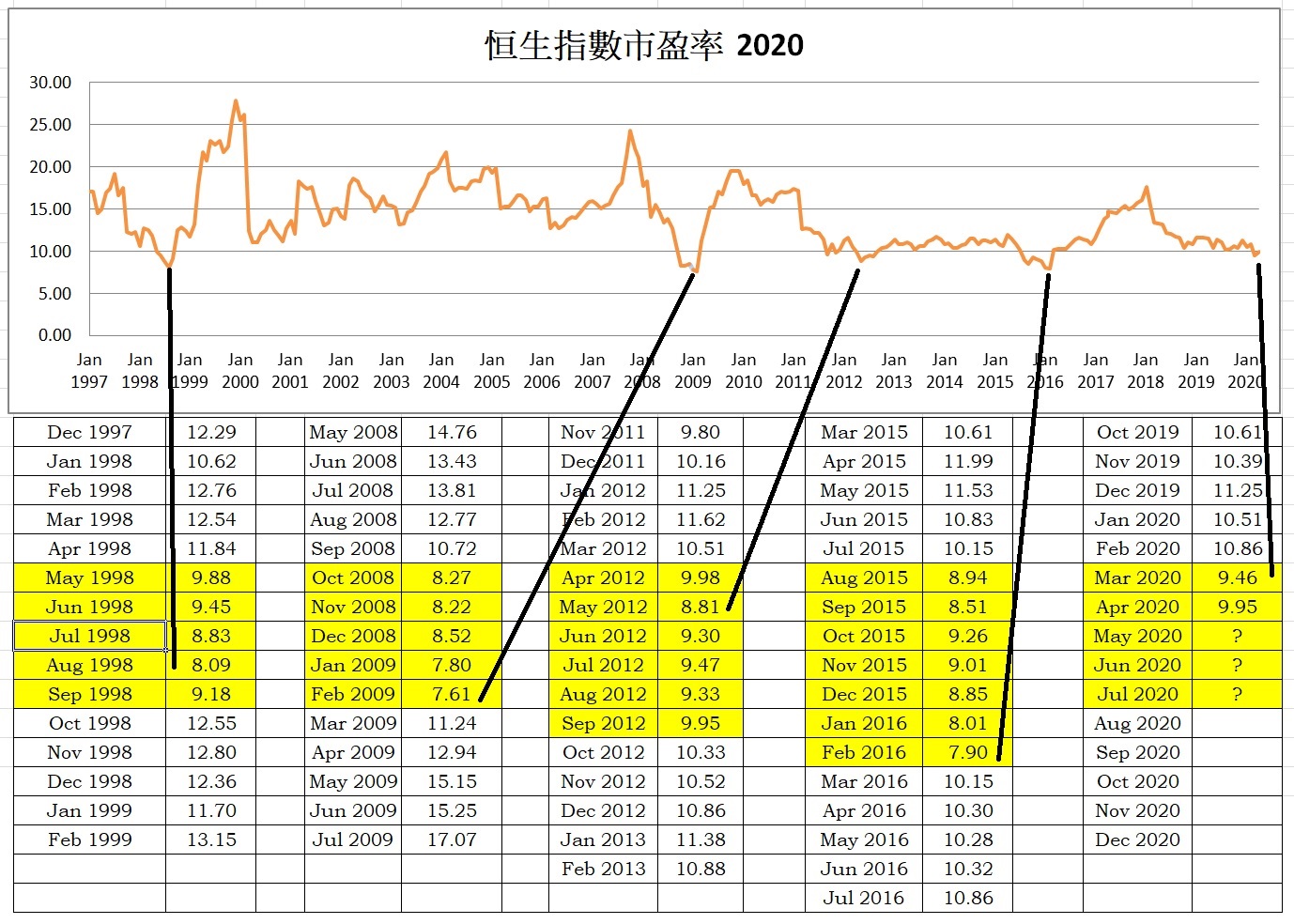

恒生指數市盈率(PE)由恒指內50隻藍籌股票組成,市值大及業務相對穩定,市盈率因而值得參考。從恒生指數網站取得自1997年至2020年4月數據,280個月的恒生指數市盈率平衡值是14.09倍,遠低於英國,美國及德國20倍之上估值。

只要細心分析恒生指數市盈率,就能成功捕到1998年、2009年、2012年、2016年股市的低位,準確度極高。需注意,這方法並不是捕捉最低點,而是捕捉低買區,因為買入後股市短期內仍會再跌,但長遠而言,股市必然反覆向上。

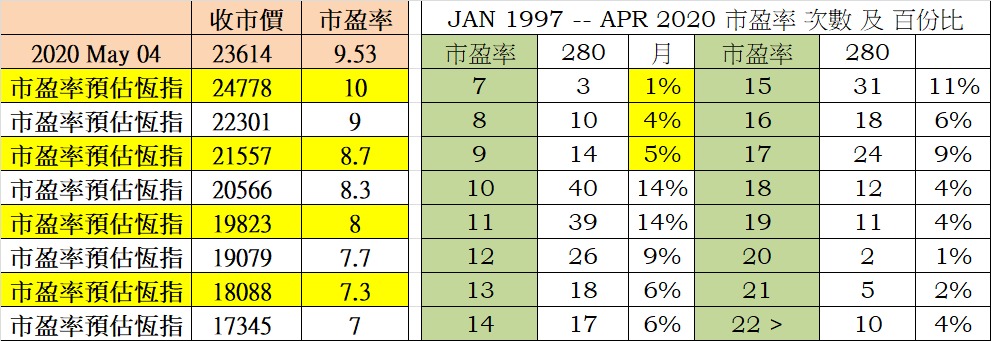

惟受新冠肺炎拖累、疫情蔓延至全球、美股急瀉,月內出現溶斷數次。港股跟隨跌勢2020年3月19日一度跌逾1000點,失守22000關口。恒指市盈率(PE)跌至8.7倍水平。

圖表可見,運用280個月約23年的數據分析,期間只出現2次單月10倍PE之下 後反彈,而較嚴重的是出現4次連續五個月至七個月低過10倍PE,及後5個月內反彈幅度為14%-97%。第5次則出現於2020年3月及4月,連續兩個月恒指市盈率於10倍PE之下,而今次會否連續五個月至七個月才反彈則是未知之數,但可視為入市機會,因過往數據顯示最長調整期是七個月。當油價能出現負數時,什麼事情都可能發生,重要是了解值博率和低PE能持續多久而已。

另外發現自2009年結束到下次距離4年,2012年結束到下次距離3年,2016年結束到下次距離4年。巧合地全部結束時間都是二月或九月。大胆假設,小心求証,預測今次跌浪會於2020年9月完結,和上2015年一樣持續7個月,其後恆指出現4年升市,下次跌浪將於2024年2月發生。如果能掌握經濟周期,理想就可快人一步到達。

恆指平衡市盈率約 14倍,當市盈率跌至8至10倍算是便宜,值博率大增,因為在280個月發生10倍PE之下時間只有10%,表示入市贏面的機會率升至90%。如果恒指市盈率跌穿9倍PE,根據過去23年的數據,入市後錄得正回報機會率達95%。發生機會很微?2020年3月19日8.7倍,及後馬上反彈近2000點至9.64倍。

左圖表可見,根據5月4日恆指收市價推算,恆指如見7.6倍PE 於2009年歷史低市盈率,恆指應約在18832點,而10倍市盈率約在24778水平。圖表內已假設不同PE作參考,預有1%內誤差。23年間恆指PE低於10倍只有10%時間,有緣遇見及生活在低息及無限QE年代,可考慮恒指跌穿9倍PE時可分三注作長線投資,最簡單方是選擇盈富基金(2800)。人生最大的風險就是不願意冒任何險

以上分析單單從數據解讀,並不表示買入建議。除了考慮市盈率,股市升跌當然尚有其他因素應納入考慮,投資者絕對不應魯莽入市。

(以上專欄內容乃筆者個人專業意見,誠供讀者參考;謹提醒讀者金融市場波動難料,務必小心風險)